[아이뉴스24 이혜경기자] 27일 모간스탠리가 낸드 가격 부진과 메모리 사업 정체 가능성을 들어 삼성전자에 대한 투자의견과 목표주가를 하향 조정한 리포트를 발표하며 삼성전자 주가가 큰 폭으로 추락했다.

27일 삼성전자는 전일 대비 5.08%(14만1천원) 하락한 263만2천원에 마감했다. 삼성전자 주가는 지난 2일 장중 287만6천원까지 터치한 이후 완만한 조정을 받으며 지난 26일에는 277만3천원을 기록했었다. 현재 국내 증권사들의 삼성전자에 대한 목표주가는 대체로 310만원에서 350만원 선까지 분포하고 있다.

모간스탠리는 이날 "지난해 1월 대비 120%나 성장한 삼성전자의 메모리사업이 올해 정점을 찍고 내년에는 정체 국면을 만날 것"으로 관측했다. 이에 투자의견을 '중립'으로 내리고 목표주가도 280만원으로 낮췄다. 모간스탠리는 낸드 가격 하락세와 D램 공급 증가로 인한 가격 하락을 우려했다. 주가가 너무 많이 올랐다는 점도 지적했다.

이 같은 우려 때문인지 이날 UBS, 모간스탠리, 골드만삭스 등 외국계증권사 창구가 삼성전자 주식 매도 창구 상위에 올랐다.

하지만 모간스탠리의 의견은 완전히 새로운 것은 아니라는 점에서, 그동안 급등했던 삼성전자에 대한 차익을 실현하고 싶었던 시장에 마침 매도 빌미를 줬을 가능성이 높은 것으로 분석된다.

낸드 가격 상승세가 주춤하다거나 D램 공급과잉 우려 시각은 앞서 다른 증권사들에서도 제시된 적이 있기 때문이다. '울고 싶었던' 삼성전자 투자자들에게 모간스탠리가 이날 새삼 뺨을 때려준 셈이다.

◆"낸드 가격 하락세" 우려

이날 모간스탠리는 낸드 플래시 가격이 이미 하락하기 시작했다며, 시장 기대보다 낸드 가격이 더 빨리 떨어질 것으로 예상했다.

낸드 가격 하락에 대해서는 국내 증권사 중에도 이미 같은 시각이 나온 적이 있다.

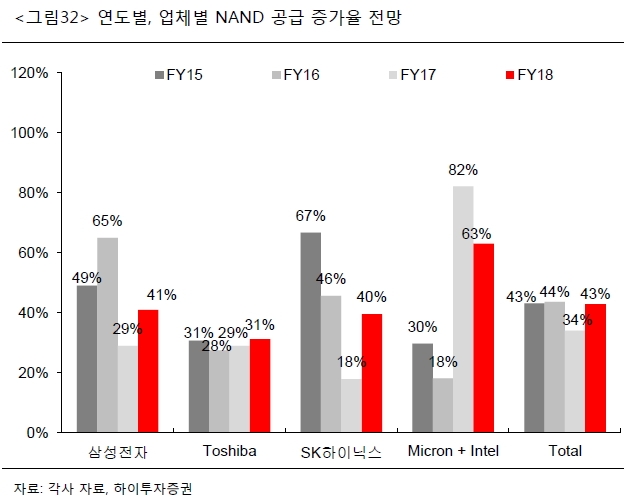

하이투자증권의 송명섭 애널리스트는 지난 20일 발표한 리포트에서 "내년엔 낸드 수요가 36% 증가하는 가운데, 공급은 기존 업체들의 공격적인 투자와 YMTC의 시장 진입에 따라 43% 증가할 것으로 보인다"며 "이에 내년 1분기부터 낸드 수급이 악화될 것으로 예상돼 낸드 ASP는 내년 1분기부터 하락할 가능성이 높다"고 진단했다.

낸드 수급 상황이 악화되지 않을 것이란 시각도 있다.

이베스트투자증권의 어규진 애널리스트는 "낸드는 D램과 달리 성장하는 산업에서 각 업체들이 공격적으로 3D 낸드라인을 증설하고 있으므로 가격 상승세는 조만간 일단락될 것"이라면서도 "2018년에도 낸드시장은 수요 증가와 함께 타이트한 수급이 지속될 것"으로 예상했다.

그는 "낸드업체들의 공격적인 신규 3D 낸드라인 증설로 낸드 공급은 전년 대비 42.8% 증가하겠지만, 서버, 솔리드스테이트드라이브(SSD), 고가 스마트폰 등 3D 낸드 중심의 수요 증가로 2018년 낸드 수요는 전년 대비 39.4% 증가할 것"이란 의견이다. 이에 급격한 공급 증가에도 내년 공급/수요 비중은 -0.3%대 수준으로 여전히 공급이 부족한 상황이 지속될 것으로 관측했다.

◆내년 D램 공급과잉 가능성? 의견 분분

모간스탠리는 이날 D램에 대해 "내년 1분기부터 D램 생산능력이 본격적으로 확대되며 공급이 수요 증가를 압도할 것"으로 예상하고 "그러면 내년 1분기까지는 상승하겠지만 중장기적으로는 하락세로 전환해 2019~2020년까지 D램 공급과잉 현상이 나타날 것"이라고 내다봤다.

하지만 D램 수급상황에 대해서도 국내 증권사들이 내년 하반기에 공급과잉을 예상한 시각이 제기된 적이 있다.

하이투자증권은 D램 업황 둔화가 내년 하반기에 나타날 것으로 봤다. 하이투자증권의 송 애널리스트는 "내년 하반기에는 IT 세트당 반도체 내장량 정체에 따라 수요 증가율은 하락하고 기존 업체들의 투자급증과 중국 업체들의 시장 진입이 공급 증가를 이끌어 D램 업황 둔화가 본격화될 가능성이 존재한다"고 예상했다.

미래에셋대우의 도현우 애널리스트도 "최근 삼성전자를 중심으로 일부 D램 공급사들이 투자를 늘릴 계획이긴 하지만, 이는 2017년 발생한 심한 공급 부족을 해결하기 위한 차원이었다"며 "늘어나는 D램 생산능력은 2018년 하반기에야 영향을 미칠 것"이라고 봤다.

아울러 "클라우드, 머신러닝 등의 새로운 수요로 데이터센터 투자가 지속될 것으로 보이며 2018년 서버D램 출하량이 32% 증가가 예상된다"며 "PC D램 수요는 여전히 부진하겠지만, 전체 D램 수요에서 PC D램 수요가 차지하는 비중은 20% 미만으로 줄어든 상태"라고 지적했다.

반면에 D램 공급증가 우려가 과도하다는 시각도 있다.

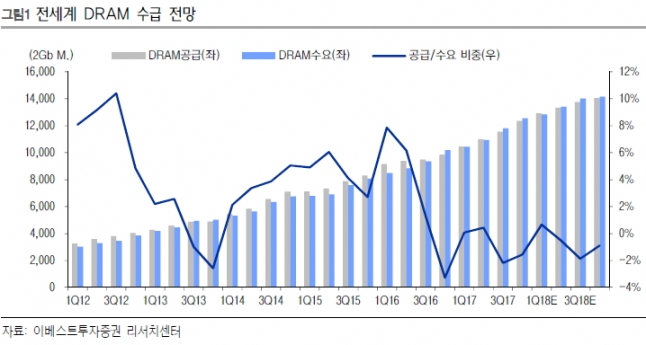

이베스트투자증권의 어 애널리스트도 "2018년에도 D램업체들의 공급 증가는 전년 대비 19.2% 증가한 제한적인 수준일 전망"이라며 "주요 메모리 업체들이 3D 낸드에 집중된 투자집행으로 D램 신규라인 증설이 제한되는 상황에서 공정미세화에 따른 공급 증가도 1Xnm 수준의 기술난이도 증가로 과거 수준의 투자 금액으로는 예년 수준의 공급 증가 폭을 기대하긴 어렵다"고 설명했다.

또한 "신규 팹 공간 부족으로 인한 기존라인 전환이나 미세화공정으로의 전환 등 이슈로 기존 D램 생산능력 손실이 발생한다는 측면에서도 D램의 공급 증가는 제한적일 것"이라고 판단했다.

어 애널리스트는 내년 D램 수요는 콘텐츠 증가에 따른 전반적인 고사양 D램수요 증가 속에 여전히 서버향 D램 수요 강세가 지속되며 수요증가는 전년 대비 19.0% 증가할 것으로 추정했다. 이에 2018년 공급/수요 비중은 -0.6%대 수준을 기록하며 여전히 공급 부족 상태가 될 것이란 의견이다.

그는 "급격히 상승한 D램가격 영향과 신규라인 가동으로 2018년 하반기 메모리 가격 약세 가능성도 존재하지만, 이런 타이트한 수급 상황에서는 그 강도가 제한적일 것"이라며 "2018년 연간 D램 업황 호조세가 지속될 것"으로 전망했다.

이혜경기자 [email protected]

--comment--

첫 번째 댓글을 작성해 보세요.

댓글 바로가기